3. Oktober 2023

Was die letzten Wochen im Fokus stand

Der September stand ganz im Zeichen der Notenbanken: Während die US-Notenbank FED und die Schweizerische Nationalbank SNB die Zinsen nicht erhöhten, hat die Europäische Zentralbank EZB die Zinsen nochmals um 25 Basispunkte angehoben. Dies alles stellte insgesamt keine grosse Überraschung dar. Allerdings haben alle drei Notenbanken in ihrer Kommunikation betont, dass die Zinssätze länger hoch bleiben werden, beziehungsweise gar nochmals angehoben werden könnten. Dies hat die Märkte verunsichert und drückte auf die Anlegerstimmung.

Die steigenden Ölpreise – was erneute Inflationsängste aufkeimen liess – taten ihr Übriges dazu, dass die Volatilität an den Märkten zunahm. Tiefe Lagerbestände in den USA und eine bewusste Verknappung des Angebots durch die Saudis waren die zentralen Treiber hinter diesen Bewegungen an den Ölmärkten. Der US-Dollar legte zu und profitierte dabei von steigenden US-Renditen und erhöhter Unsicherheit über den weiteren Verlauf der Weltkonjunktur.

Unsere Anlagelösungen

Der erneute Anstieg der Renditen auf US-Staatsanleihen hat die globalen Finanzmärkte belastet. So hatten auch unsere Multi-Asset Strategien im vergangenen Monat Einbussen zu verzeichnen, welche sowohl von den Anleihen, von Gold, wie auch von den Aktien getrieben waren. Neben dem Anstieg des US-Dollar gegenüber dem Schweizer Franken konnten aber auch die Immobilien mit einer Kurssteigerung um knapp 3 % einen positiven Beitrag leisten.

Unsere makroökonomische Einschätzung hat sich jedoch nicht verändert. Daher erwarten wir über die nächsten Monate weiterhin eine Erholung an den Finanzmärkten, welche sich positiv auf alle Anlageklassen auswirken dürfte. Für den Moment halten wir an unserer vorwiegend neutralen Positionierung fest. Sobald sich aber die Anzeichen für die erwartete Erholung erhärten, werden wir eine Umschichtung zugunsten zyklischerer Anlagen vornehmen, um von der Erholung überproportional zu profitieren.

Wie schon im August, hat der US-Dollar gegenüber dem Schweizer Franken das Resultat unserer Aktienstrategie «Global Equity Trends» auch im September positiv beeinflusst – der Rückgang am globalen Aktienmarkt war aber von noch grösserem Ausmass. So resultierte auf Strategieebene ein Rückgang von rund 1 %. Den besten Monat, und somit auch einen positiven Beitrag zur Strategie, hatten die zuvor aufgenommen Energiewerte, welche als einziger Sektor den September im Plus beenden konnten.

Die Gewinner im August (grosskapitalisierte Qualitäts- und Wachstums-Unternehmen) zählten im September zwar zu den Verlierern, weisen aber immer noch die mit Abstand stärksten langfristigen Aufwärtstrends an. In dieser langfristigen Betrachtung bilden die Versorger, gefolgt von REITs und Basiskonsumgüter, noch immer die Schlusslichter. Zu Beginn des Oktobers sind wir auf Kosten von klein-kapitalisierten Wachstumsunternehmen neue Engagements in Finanzwerten eingegangen. Mit diesem Schritt setzen wir noch etwas stärker auf eher gross-kapitalisierte Unternehmen, also auf die Zugpferde der letzten Monate.

In der Aktienstrategie «Swiss Selection» sind die Papiere von Lonza und Straumann stark unter Druck geraten. Bei Lonza sorgte die Meldung über den Rücktritt des CEO Pierre-Alain Ruffieux für einen Kursrückgang von fast 15 %. Hier gilt vorerst abzuwarten, wie sich die Situation weiterentwickelt – an der Substanz des Unternehmens ändert sich dadurch aber nichts. Straumann hingegen hat trotz guter Zahlen für das erste Halbjahr 2023 die Gunst der Anleger verloren. Wir erwarten, dass dieses Misstrauen in die Zukunftsaussichten aber nur vorübergehend sein wird und sehen die aktuellen Kurse eher als Kaufgelegenheit.

Unter den drei Schwergewichten waren die Valoren von Novartis erneut der Spitzenreiter, gefolgt von Nestlé und Roche. Positiv zu erwähnen: Unsere Engagements in die beiden kleineren Unternehmen, Partners Group und Logitech, welche in einem negativen Marktumfeld sogar zulegen konnten.

Wie weiter?

Wir sind insgesamt zuversichtlich für die weitere Entwicklung an den Aktien- und Anleihenmärkten für die kommenden Monate. Allerdings erwarten wir insbesondere für die kommenden Wochen eine noch weiterhin erhöhte Volatilität, so dass wir auf eine insgesamt neutrale Positionierung mit Fokus auf Qualität setzen.

Worauf gilt es derzeit besonders zu achten?

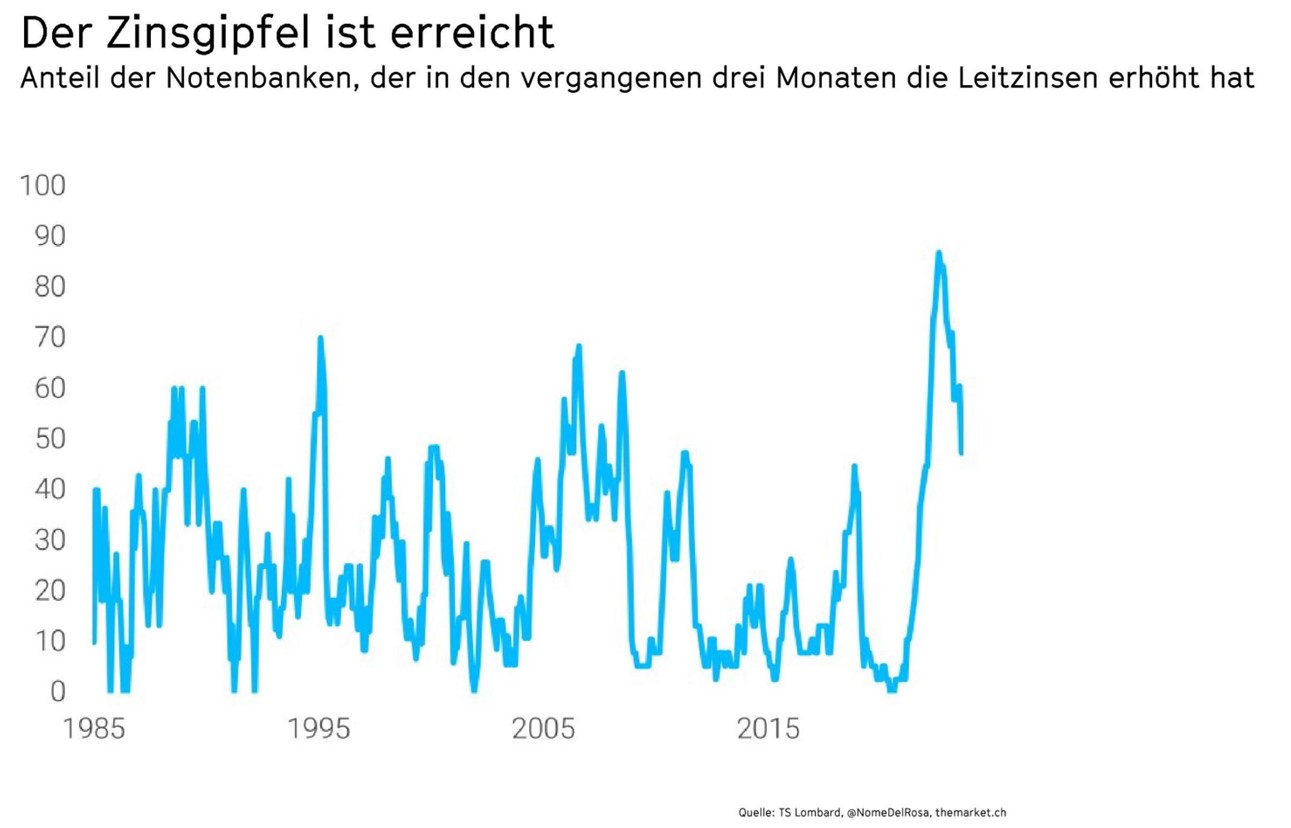

Die Notenbanken werden auch in den kommenden Wochen im Rampenlicht stehen. Und sie werden wohl nicht den Eindruck aufkommen lassen, dass der Zinsgipfel erreicht sei. Das würde ihr wichtigstes Kapital – die Glaubwürdigkeit – in Frage stellen können. Doch ein Blick auf die Zinsschritte der Notenbanken weltweit zeigt: Der Zinsgipfel scheint erreicht zu sein. Wir sehen nicht mehr viel Raum nach oben angesichts des aktuellen Niveaus der Zinsen.

Derweil gibt es immer mehr positive Zeichen seitens der Inflation. Diese ist weltweit überwiegend rückläufig beziehungsweise stabilisiert sich. Was durchaus möglich ist, sind sogenannte «Zweitrundeneffekte», also Preiserhöhungen als Reaktion auf vorangegangene Kostensteigerungen. Darauf muss geachtet werden.

Auch weiter ansteigende Ölpreise könnten ein Risiko darstellen. Allerdings ist nicht davon auszugehen, dass die Saudis an der Verknappung der Versorgung festhalten, sollten sich deswegen grössere Bremsspuren an der Weltwirtschaft zeigen.

Gleichzeitig sehen wir in vielen Teilen der Welt äusserst starke Arbeitsmärkte und entsprechend einen starken privaten Konsum – was quasi das Rückgrat einer jeden Volkswirtschaft ist. Derweil sind die Gewinnerwartungen für die kommende Berichtssaison nicht besonders hoch und bieten Raum für positive Überraschungen.

Während einige Wirtschaftsindikatoren zwar negative Signale senden, hat ein besonders wichtiger Vorlaufindikator, der ISM PMI Einkaufsmanagerindex in den USA für September stärker als erwartet zugelegt und liegt mit 49 Punkten nur noch knapp unter der Wachstumsschwelle von 50 Punkten. Vergessen wir diesbezüglich nicht: An den Märkten werden die Erwartungen gehandelt und nicht die Fakten. Die Börsen nehmen die wirtschaftliche Entwicklung in der Regel um sechs bis zwölf Monate vorweg. Die Wahrscheinlichkeit einer Rezession in den USA nimmt weiter ab.

Im Auge behalten werden muss allerdings die sogenannte «Marktbreite»: Vereinfacht gesagt entwickeln sich die Aktienkurse der kleineren Gesellschaften immer noch schlechter als die der grosskapitalisierten Unternehmen. Das spricht für eine gewisse Zurückhaltung der Marktteilnehmer.

Bleibt noch zu erwähnen, dass eine positive Entwicklung der Aktienmärkte im vierten Quartal auch gut zu den typischen Saisonalitäten passt. Solche saisonalen Muster können durchaus von Bedeutung sein. Dies gilt besonders in Vorwahljahren in den USA, so wie eben dieses Jahr.

Point Capital Group

3. Oktober 2023