7. November 2023

Was die letzten Wochen im Fokus stand

Unsicherheiten im Zusammenhang mit dem Nahostkonflikt, dem Ölpreis und dem Kurs der US-Notenbank Fed haben die Märkte in den letzten Wochen bewegt. Zudem berichteten die Unternehmen über ihre Ergebnisse im dritten Quartal – mit insgesamt guten Zahlen und einem überwiegend positiven Ausblick, wenn auch mit grossen Unterschieden zwischen einzelnen Unternehmen und Branchen. Von den grossen Werten in den USA konnten beispielsweise Amazon, Netflix und Microsoft positiv überraschen, während Alphabet (Google) und Apple eher enttäuschten. Wohlgemerkt, auch diese beiden Konzerne strotzen sprichwörtlich vor Kraft, aber eben etwas weniger stark, als vom Markt erwartet.

Entsprechend volatil haben sich die Märkte gezeigt, wie in unserem letzten Marktkommentar erwartet. Die US-Konjunktur zeigte sich weiterhin stark, auch wenn es da und dort Anzeichen einer Abkühlung gab. Gleichzeitig ist die Inflation rückläufig und entsprechend hat das Fed nicht weiter an der Zinsschraube gedreht – eine Kombination, die insbesondere in den letzten Tagen besonders positiv von den Märkten aufgenommen wurde.

Unsere Anlagelösungen und Positionierung

In unseren Multi-Asset Strategien trennten wir uns im Oktober von Anlagen in Basiskonsumgütern und gingen dafür neue Engagements in globalen Qualitätsaktien ein. Qualitätsunternehmen bieten grundsätzlich in allen Marktlagen Chancen. Ansonsten behielten wir unsere Positionierung aber unverändert. Nach der starken Entwicklung des US-Dollars gegenüber dem Schweizerfranken im September sahen wir in den vergangenen Wochen erneut einen Rückgang des US-Dollars, welcher aber mehr korrektiver Natur ist. Eine erfreuliche Entwicklung zeigte sich in Gold. Nachdem Gold in den letzten Septembertagen die Gunst der Anleger verloren hatte, konnte dieser Rückgang bereits wieder mehr als wett gemacht werden.

Die zweite Hälfte des Oktobers hat den Aktienmärkten stark zugesetzt, wovon auch unsere Global Equity Trends Strategie nicht verschont geblieben ist. Dank der Positionierung in trendstarken Sektoren war der Rückgang aber weniger ausgeprägt. So gehörten beispielsweise Technologiewerte auch in den vergangenen Wochen wieder zu den Gewinnern und zeigen auch auf Jahresbasis zusammen mit Unternehmen aus der Branche Kommunikation weiterhin die stärksten Aufwärtstrends. Zum Monatswechsel haben wir uns unter anderem von Unternehmen der Rohstoffbranche und mittelgrossen Wachstumswerten getrennt. Dafür kamen Neuaufnahmen in den Bereichen Gesundheitswesen und Substanzwerte hinzu. Somit favorisieren wir weiterhin grosskapitalisierte Unternehmen aus verschiedenen Bereichen.

Dank erfreulichen Quartalszahlen war Logitech in unserer Aktienstrategie «Swiss Equity Selection» der klare Überflieger, gefolgt von der Zürich Versicherung sowie dem weltweit grössten Hersteller von Aromen und Duftstoffen Givaudan. Alle drei konnten die Entwicklung der letzten Wochen positiv beeinflussen. Auf der anderen Seite musste Lonza leider erneut einen Rückgang verzeichnen. Dies, nachdem sich die Anleger vom Investorentag wohl etwas mehr erhofft hatten. Anfang Oktober feierte Sandoz nach der Abspaltung von Novartis sein Börsendebüt. Nach einem fulminanten Start kamen aber auch diese Papiere in der zweiten Monatshälfte zusammen mit dem gesamten Schweizer Aktienmarkt unter Druck. Letzterer rutschte sogar unter den Stand von Jahresanfang, dürfte sich aber von diesen Levels wieder erholen können.

In unserer globalen Aktienauswahl «Global Equity Selection» waren die letzten Wochen geprägt von den Veröffentlichungen der Quartalszahlen. Auch wenn diese mehrheitlich gut aufgenommen worden sind, musste auch der ein oder andere Dämpfer eingesteckt werden. So konnte beispielsweise West Pharmaceutical Services und auch Edwards Lifesciences die Anleger kurzfristig nicht überzeugen. Auf der anderen Seite wurden hingegen die Quartalszahlen von Arista Networks mit einem Kurssprung von über 10 % gefeiert. Im Oktober haben wir uns zudem Coloplast getrennt. Dies, da wir aus unternehmensspezifischen Gründen für die Zukunft ein tieferes Potential sehen. Neu im Portfolio sind dafür die Papiere von Costco Wholesale. Durch die defensive Ausrichtung und sehr guter Qualität bildet dieses Handelsunternehmen eine optimale Ergänzung zum bestehenden Portfolio mit Chancen in praktisch jedem Marktumfeld.

Wie weiter? Und was gilt es zu beachten?

Wir richten unseren Blick auf 2024 und positionieren uns entsprechend. Es ist aktuell eine gute Zeit, um Portfolios aufzubauen beziehungsweise aufzustocken. Eine sogenannte «harte Landung» der Wirtschaft in den USA erwarten wir nicht und ebenso keine schwere, breite Rezession in Europa. Gleichzeitig dürfte die Inflation weiter zurückgehen. Wie in unserem letzten Marktkommentar dargelegt, gehen wir weiter davon aus, dass der Zinsgipfel erreicht sein dürfte. Für 2024 erwarten wir Zinssenkungen der Notenbanken. Entsprechend bieten sich für das nächste Jahr Chancen sowohl bei den Aktien, als auch bei Anleihen. Um unvorhersehbare Risiken zu managen, empfehlen wir weiterhin einen starken Fokus auf Qualität. Das heisst bei Aktien: Solide Bilanzen mit tiefer Verschuldung, hohe Rentabilität und Geschäftsmodelle mit starken Marktstellungen und starken Marken. Bei Anleihen setzen wir nur auf sogenannte «Investment-Grade-Anleihen». Bei den Währungen favorisieren wir insbesondere den Schweizerfranken.

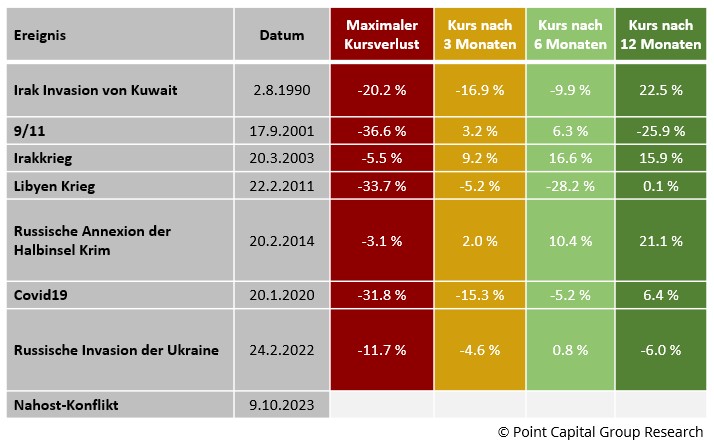

Anleger sollten sich jetzt nicht zu sehr auf den Nahost-Konflikt fokussieren. Solche Konflikte bergen klare Risiken, aber in der Regel werden die Auswirkungen von geopolitischen Konflikten auf die Märkte von Anlegern überschätzt (siehe untenstehende Grafik). Dazu passt beispielsweise, dass der Ölpreis bereits wieder tiefer notiert als noch vor Beginn des aktuellen Nahost-Konflikts.

Geopolitische Konflikte – die Märkte erholen sich schnell

Bleibt noch zu erwähnen, dass eine positive kurzfristige Entwicklung der Aktienmärkte in den kommenden Wochen gut zu den typischen Saisonalitäten passen könnte. Solche saisonalen Muster können durchaus von Bedeutung sein. Dies gilt besonders in Vorwahljahren in den USA, so wie eben dieses Jahr. Mitte Dezember schliesslich, wird die US-Notbenbank Fed nochmals tagen und ihre Einschätzung mitteilen – das wird die Märkte für die letzten Wochen in diesem Jahr beeinflussen. Wir erwarten momentan nicht, dass das Fed die Zinsen weiter erhöhen wird. Dies wären gute Voraussetzungen für die Märkte und einen entsprechend positiven Jahresausklang.

Point Capital Group

7. November 2023